В супермаркеті, в кафе, на заправній станції й навіть при отриманні зарплати – скрізь ми сплачуємо податки. Це найважливіше джерело доходу для держави, завдяки якому вона виконує свої завдання. Дитячі садки і школи, університети й лікарні, будівництво доріг, зарплати вчителів, поліцейських, пожежників і політиків – все це й багато іншого оплачується з державної скарбниці. Без податкових надходжень держава не змогла б з усім цим упоратися.

Існують ще дві причини, чому стягуються податки. За допомогою оподаткування шкідливих товарів, наприклад, цигарок, держава регулює поведінку споживачів. Через акцизний податок на тютюн цигарки в Німеччині - далеко не дешевий продукт і це, своєю чергою, може спонукати когось кинути курити. Через податки також заохочується й соціальна справедливість. Що більше людина заробляє, то вище і її податки.

Коли ми щось купуємо, то як споживачі сплачуємо податок на додану вартість ("Umsatzsteuer" чи "Mehrwertsteuer"). Звідси випливає, що в принципі кожна людина сплачує податки. Якщо розглядати поняття «Steuerzahler» (платник податків), то воно, зазвичай, має більш вузьке значення і має на увазі людей чи компанії, які отримують доходи. Кожен, хто заробляє в Німеччині гроші, сплачує податок на прибуток (Einkommenssteuer). Для найманих працівників він називається "Lohnsteuer". Великі компанії, наприклад, товариства з обмеженою відповідальністю (GmbH) чи акціонерні товариства (AG), сплачують податок на прибуток організації (Körperschaftssteuer).

Які ще податки необхідно сплачувати людині, залежить від її індивідуальних життєвих обставин. Так, власники собак мають справу з податком за утримання тварини, власники автомобілів й мотоциклів – з податком на транспортний засіб (KFZ-Steuer), індивідуальні підприємці – з промисловим податком (Gewerbesteuer). Усі чинні в Німеччині податки ви знайдете на сайті Федерального міністерства фінансів.

Якщо ваше основне місце проживання – Німеччина або якщо ви зобов'язані сплачувати податки в країні, то отримаєте ідентифікаційний номер платника податків (Steueridentifikationsnummer). Це одинадцятизначне число, яке присвоюється персонально вам і дійсне протягом всього життя. Новонароджені одержують власний ідентифікаційний номер невдовзі після народження.

Ідентифікаційний номер платника податків повинен допомогти полегшити взаємодію з податковою інспекцією (Finanzamt). Якщо ви маєте намір повідомити відомству будь-яку інформацію чи подати заяву, завжди необхідно вказувати ідентифікаційний номер. Ці персональні одинадцять цифр також необхідні вам для подання податкової декларації. Іноді працедавець, центр/агенція з працевлаштування чи каса лікарняного страхування також можуть попросити повідомити ідентифікаційний номер платника податків.

Якщо ви зареєстровані в Німеччині, то ідентифікаційний номер платника податків ви отримаєте поштою. Якщо ви його раптом забули, то знайти його можна, наприклад, у довідці про сплату податку на заробітну плату (Lohnsteuerbescheinigung), яку ви отримуєте від працедавця щорічно, чи в податковому сповіщенні (Steuerbescheid). Крім того, ви можете запросити свій номер в центральному управлінні Федеральної податкової служби за допомогою відповідного бланку.

Податок на прибуток (Einkommenssteuer) є найважливішим податком в Німеччині. Саме він приносить найбільші надходження до бюджету держави й оплачується як найманими працівниками, так і самозайнятими. Тим самим майже кожен, хто живе в країні, сплачує цей податок. Існує сім видів доходів, на які ви повинні заплатити податок на прибуток. Це доходи від

- фрілансу

- трудової діяльності з найму

- від діяльності приватних підприємств

- сільського й лісового господарства

- капіталу

- оренди й найму

- а також інші доходи, зазначені в Законі про податок на прибуток, наприклад, пенсії.

Деякі доходи не обкладаються податком на прибуток. Сюди відносяться, серед іншого, допомога з догляду за дитиною (Elterngeld), допомога з безробіття, допомога BAföG чи стипендії. Те саме правило діє для тих, хто працює на Mini-Job або чий дохід не перевищує основний неоподатковуваний мінімум (Grundfreibetrag). Основний неоподатковуваний мінімум коригується щороку і на сьогодні становить 10.908 євро (2023 рік). Якщо ваш дохід не перевищує цієї суми, ви не повинні сплачувати податок на прибуток. У всіх решті випадків діє наступне правило: кожен, хто проживає в Німеччині й заробляє гроші, повинен сплачувати цей податок.

Зверніть увагу: якщо ви зареєстровані в Німеччині, то оподатковуються всі ваші доходи. В тому числі й ті, які ви заробили за кордоном. Щоб вам не довелося сплачувати податки двічі, існує так звана угода про уникнення подвійного оподаткування (Doppelbesteuerungsabkommen). Детальну інформацію про неї ви знайдете на сайті Федерального міністерства фінансів німецькою й англійською мовами.

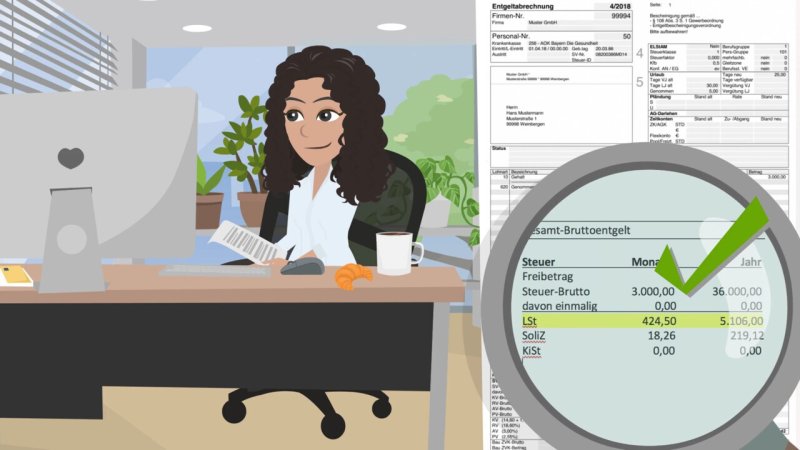

Податок на заробітну плату (Lohnsteuer) – це особлива форма податку на прибуток (Einkommenssteuer). Якщо ви працюєте за наймом, то сплачуєте такий податок. Його особливість полягає у способі стягування – ваш працедавець автоматично утримує його з вашої заробітної плати й перераховує до податкової інспекції (Finanzamt). При цьому враховуються неоподаткований мінімум і ваш сімейний стан (а разом з ним і клас оподаткування). Розмір сплачуваних вами податків залежить від того, чи ви перебуваєте в шлюбі, чи є вдовою/вдівцем або матір'ю/батьком-одинаком. Більше інформації про це ви знайдете в нашому розділі «Податкова декларація».

В Німеччині кожен найманий працівник має певний клас оподаткування. Враховуючи його, працедавець нараховує заробітну плату. Від привласненого вам класу залежить, скільки саме ви отримуватимете щомісяця на руки і яка сума відраховуватиметься безпосередньо до податкової інспекції (Finanzamt). Загалом в Німеччині існують шість класів оподаткування. Його вам присвоює податкова інспекція.

Який клас оподаткування отримаєте саме ви, залежить від низки факторів:

- Клас оподаткування I присвоюється одинакам. Сюди належать всі неодружені/незаміжні працівники, а також розлучені, які проживають окремо чи овдовіли (за винятком тих, кому було присвоєно клас оподаткування III).

- Клас оподаткування II присвоюється батькам-одинакам, якщо вони проживають спільно з дитиною, не перебувають у шлюбі, мають право на неоподатковуваний мінімум на дітей (Kinderfreibetrag) чи на допомогу на дитину (Kindergeld) і при цьому не мають спільного домогосподарства з іншою дорослою особою. Клас оподаткування II ви отримаєте лише в тому випадку, якщо вам уже було присвоєно цей клас у попередньому році. Якщо цього не було зроблено, то ви повинні запитати його, заповнивши «заяву на надання податкової пільги» (Antrag auf Lohnsteuer-Ermäßigung) та подавши її до відповідальної за вас податкової інспекції.

- Клас оподаткування III присвоюється овдовілим (в рік смерті чоловіка/дружини й наступного за ним року). Пари, які перебувають у шлюбі/партнерстві обирають цей клас оподаткування, якщо один з подружжя/партнерів/одна партнерка не працює чи заробляє небагато. Йому чи їй в цьому випадку автоматично присвоюється клас оподаткування V.

- Клас оподаткування IV – це стандартний клас оподаткування для тих, хто перебуває в шлюбі чи партнерстві. Після того, як ваш союз буде офіційно зареєстровано, вам автоматично присвоять клас оподаткування IV. Він вигідний, якщо подружжя чи партнери/партнерки приблизно однаково заробляють.

- Клас оподаткування V присвоюється чоловікові/дружині чи партнерові/партнерці, якщо його/її друга половина, яка більше заробляє, обрала клас оподаткування III.

- Клас оподаткування VI. Якщо крім основної роботи ви маєте й інші підробітки, то вам присвоюється цей клас оподаткування.

Якщо ваші життєві обставини зміняться, то, як правило, зміниться й клас оподаткування. Наприклад, якщо ви розійдетесь/розлучитеся з чоловіком/дружиною, овдовієте, вступите в шлюб, якщо у вас народиться дитина, а ви мати/батько - одинак чи якщо ви окрім основної роботи почнете ще й підробляти.

Хто перебуває в шлюбі, має переваги. Він/вона можуть вибрати клас оподаткування і цим заощадити на податках. Це вигідно, наприклад, якщо один із подружжя/партнерів заробляє більше за іншого. Щоб дізнатися, які поєднання класів оподаткування найвигідніші саме вам, можете звернутися до податкового консультанта чи у Lohnsteuerhilfeverein. Це спеціальне об'єднання, яке допомагає із податками. Огляд основної інформації і спеціальний калькулятор класів оподаткування ви знайдете на сайті Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e.V. Бланк заяви «Antrag auf Steuerklassenwechsel bei Ehegatten/Lebenspartnern» допоможе змінити подружжю/партнерам клас оподаткування. Його необхідно заповнити й передати до податкової інспекції. Пам'ятайте, що змінити клас оподаткування можна, як правило, лише раз на рік і пізніше 30 листопада.

Зверніть увагу: самозайняті оплачують не податок на заробітну плату, а податок на прибуток (Einkommenssteuer). Тому зазвичай їм не присвоюється клас оподаткування. Його можуть отримати лише ті самозайняті, чий чоловік/чия дружина чи партнер/партнерка працює за наймом.

З податком з обороту ми всі так чи інак вже стикалися, наприклад, в магазині, перукарні чи при купівлі проїзного квитка. Цей податок є найважливішим джерелом доходу для держави. Основна ідея, що ховається за ним - всі товари й послуги, які продаються, повинні обкладатися податком. В Німеччині він має назву «Umsatzsteuer» чи «Mehrwertsteuer». Його розмір становить 19% (пільговий 7%). Він додається безпосередньо до ціни товару чи послуги. Тому здебільшого ми його навіть і не помічаємо. Незважаючи на те, що податок з обороту утримують та перераховують до податкової інспекції (Finanzamt) компанії, сплачують його споживачі.

Зверніть увагу: самозайняті, як правило, зобов'язані щомісяця здійснювати попередній розрахунок податку з обороту та повідомляти цю інформацію до 10-го числа до податкової інспекції. Докладніше про це – в наших розділах «Відкриття власної справи: фріланс» та «Відкриття власної справи: бізнес».

Ви будете зобов'язані сплачувати податок на прибуток організації (Körperschaftssteuer), якщо заснуєте компанію і як організаційно-правову форму оберете господарське товариство (Kapitalgesellschaft). Це, наприклад, акціонерні компанії чи товариства з обмеженою відповідальністю. Вони є юридичними особами й оплачують не податок на прибуток (Einkommenssteuer), а податок на прибуток організації. Це свого роду спеціальний податок на прибуток для юридичних осіб. Основою для податку на прибуток організації є дохід, отриманий компанією як юридичною особою протягом одного календарного року. Докладніше про це – в нашому розділі «Запуск зареєстрованого бізнесу».

Якщо ви ведете свій бізнес, то вам, як правило, необхідно сплачувати промисловий податок (Gewerbesteuer). Він відіграє велику роль і для самозайнятих. Виняток становлять лише представники вільних професій, наприклад, адвокати, лікарі, журналісти, графічні дизайнери й художники. Вони не повинні оплачувати промисловий податок. Він є найважливішим джерелом доходу муніципалітетів Німеччини. Це своєрідна винагорода, яку компанії платять муніципалітетам за те, що вони, наприклад, будують чи ремонтують дороги, створюють місця для паркування, тобто створюють інфраструктуру, якою також користуються й компанії. Докладніше про це – в нашому розділі «Відкриття своєї справи: бізнес».

Церковний податок (Kirchensteuer) – це спеціальний збір, який стягують із членів релігійні громади Німеччини. Для великих християнських церков країни він є основним джерелом доходу. Ви повинні сплачувати церковний податок, якщо ви проживаєте у ФРН і перебуваєте в релігійній громаді, яка має право його стягувати. Ваше громадянство при цьому не має значення.

Умовою того, що релігійна громада має право стягувати церковний податок, є наявність у неї статусу «публічно-правової компанії». Цей особливий статус має не лише католицька і євангелічна церква, а й багато інших релігійних і світоглядних громад, наприклад, вільні церкви, єврейські громади, свідки Єгови, Армія Спасіння чи православні церкви.

Деякі церкви чи релігійні громади, які мають право стягувати церковний податок, роблять це самостійно чи, навпаки, не користуються цією можливістю. В усіх інших випадках збором займається податкова інспекція (Finanzamt). В Баварії й у Баден-Вюртемберзі розмір церковного податку становить вісім відсотків, у всіх інших федеральних землях – дев'ять відсотків від суми річного податку на прибуток.

Якщо ви протягом певного часу мешкаєте за кордоном і не зареєстровані за місцем проживання в Німеччині, то церковний податок вам сплачувати не потрібно. Якщо ж ви збережете реєстрацію в країні, то й надалі будете зобов'язані його оплачувати. При виході з релігійної громади або якщо ви заробляєте менше ніж 10.908 євро на рік, ви не повинні сплачувати церковний податок.

Крім того, ви можете вирахувати церковний податок з оподатковуваного доходу. Під час подання декларації вкажіть його в розділі «Sonderausgaben» (особливі витрати).

Церковний податок можуть стягувати релігійні громади, визнані певною федеральною землею «публічно-правовою компанією». Нині цей статус в Німеччині мають і деякі мусульманські громади. Однак вони не стягують церковного податку з членів. Інші громади не мають такого статусу і тому не можуть вимагати його сплати від своїх послідовників. Саме тому мусульмани в Німеччині не зобов'язані платити церковний податок.

Якщо ви збираєтеся експортувати товари з Німеччини чи імпортувати щось із-за кордону, то вам належить «спілкування» з німецькою митницею. Перш ніж будь-що імпортувати чи експортувати, необхідно дізнатися точно, які обмеження можуть діяти на ці товари і які податки ви повинні будете за них сплатити. Корисну інформацію ви знайдете на сайті федерального уряду amtlich-einfach.de. Точні вимоги залежать від того, якими товарами і з якими країнами ви торгуєте: з державами-членами ЄС чи з державами, які до Євросоюзу не входять.

- Загалом товарообіг, тобто імпорт і експорт товарів, в межах Європейського союзу вільний. Однак на певні предмети, наприклад, рослини, антикваріат, зброю, хімікати чи медикаменти, діють суворі правила. Точну інформацію вам необхідно дізнатися в митниці. Крім того, вам необхідно дотримуватись певних податкових правил, наприклад, запитати ідентифікаційний номер для оплати податку з обороту (Umsatzsteueridentifikationsnummer) та подати попередній розрахунок податку з обороту до податкової інспекції (Finanzamt). Докладніше про це - на сайті zoll.de та в розділі «імпорт/експорт».

- Якщо ви хочете імпортувати чи експортувати товари з країни, яка не є членом Євросоюзу, то вам необхідно зв'язатися з митницею та запитати в неї номер EORI. З якими ще відомствами необхідно буде контактувати, залежить від того, якими товарами ви плануєте торгувати і з якої країни ви маєте намір їх привезти. Детально про те, які правила й обмеження існують, ви можете дізнатися в митниці (Zoll), в торгово-промисловій палаті (Industrie- und Handelskammer) чи в ремісничій палаті (Handwerkskammer). Наприклад, зброю, боєприпаси, деякі хімікати й медикаменти не можна просто так імпортувати до Німеччини. Щоб експортувати з Німеччини певні товари, наприклад, зброю чи знеболювальні засоби, потрібен відповідний дозвіл – Ausfuhrgenehmigung.

Ви повинні самостійно стежити за сплатою податків і належною реєстрацією доходів у податковій інспекції (Finanzamt). Детальнішу інформацію ви знайдете в наших спеціальних розділах «Податкова декларація», «Відкриття власної справи: фріланс» та «Відкриття власної справи: бізнес». Ухилення від сплати податків не є дрібним порушенням, а кримінально караним діянням. За це можна отримати не лише грошовий штраф, а й позбутися волі на строк до 10 років.

На сторінці Федерального міністерства фінансів ви знайдете детальний огляд усіх видів податків.

Асоціація «Vereinigte Lohnsteuerhilfe» зібрала та опублікувала багато інформації на тему податки.

На своїй інтернет-сторінці "Мake it in Germany" інформує про податок на прибуток в Німеччині.