Im Supermarkt, im Café, an der Tankstelle, mit der Gehaltsabrechnung – überall zahlen wir Steuern. Sie sind die wichtigste Einnahmequelle des Staates, denn Steuern helfen dem Staat dabei, seine Aufgaben zu erfüllen: Kindergärten und Schulen, Universitäten und Krankenhäuser, der Bau von Straßen, die Gehälter von Lehrer*innen, Polizist*innen, der Feuerwehr und Politiker*innen – dies und viel mehr muss vom Staat bezahlt werden. Ohne Steuereinnahmen könnte der Staat seine Aufgaben nicht erfüllen.

Steuern werden aber noch aus zwei weiteren Gründen erhoben. Mit der Besteuerung von schädlichen Dingen, wie zum Beispiel Zigaretten, will der Staat Verhaltensweisen lenken: Indem Zigaretten durch die Tabaksteuer teuer sind, hört der ein oder andere vielleicht mit dem Rauchen auf. Außerdem soll über Steuern die soziale Gerechtigkeit gefördert werden: Wer mehr verdient, soll mehr Steuern zahlen als Menschen mit weniger Geld.

Beim Einkaufen zahlen wir als Verbraucher die Umsatzsteuer (umgangssprachlich auch Mehrwertsteuer), insofern zahlt im Prinzip jeder Steuern. Ist vom „Steuerzahler“ die Rede, ist der Begriff in der Regel aber enger gefasst und meint damit Menschen oder Unternehmen, die Einkommen erzielen, also Geld verdienen. So zahlt jeder, der Einkünfte hat, Einkommenssteuer. Für Angestellte heißt diese Steuer Lohnsteuer. Größere Unternehmen wie eine GmbH oder eine AG zahlen Körperschaftssteuer.

Welche Steuern außerdem anfallen, hängt von den individuellen Lebensumständen ab. So bezahlen Hundebesitzer Hundesteuer für ihr Haustier, für Auto- oder Motorradbesitzer wird die KFZ-Steuer fällig und wer in Deutschland ein Gewerbe angemeldet hat, muss in der Regel auch Gewerbesteuer zahlen. Einen Überblick über alle Steuerarten finden Sie auf der Webseite des Bundesfinanzministeriums.

Wenn Sie mit Ihrem Hauptwohnsitz in Deutschland gemeldet sind oder in Deutschland Steuern zahlen müssen, bekommen Sie eine Steueridentifikationsnummer. Das ist eine elfstellige Nummer, die Ihnen individuell zugeteilt wird und Ihr Leben lang gültig bleibt. Neugeborene bekommen eine eigene Identifikationsnummer kurz nach der Geburt.

Die Steueridentifikationsnummer soll die Kommunikation mit dem Finanzamt erleichtern. Wann immer Sie dem Finanzamt zum Beispiel etwas mitteilen oder Anträge stellen, geben Sie die Identifikationsnummer an. Sie brauchen die Nummer auch für Ihre Steuererklärung. Manchmal fragen auch Arbeitgeber, das Arbeitsamt oder die Krankenkasse nach der Steueridentifikationsnummer.

Wenn Sie in Deutschland gemeldet sind, habe Sie Ihre Steueridentifikationsnummer per Post bekommen. Wenn Sie die Nummer vergessen haben, finden Sie diese zum Beispiel auf Ihrer jährlichen Lohnsteuerbescheinigung oder dem Steuerbescheid. Ansonsten können Sie Ihre Nummer beim Bundeszentralamt für Steuern per Formular abfragen.

Die Einkommenssteuer ist die wichtigste Steuer in Deutschland. Sie bringt dem Staat die meisten Einnahmen und wird sowohl von Arbeitnehmer*innen als auch von Selbständigen bezahlt. Damit betrifft sie fast alle Menschen. Es gibt sieben verschiedene Einkünfte, auf die Sie Einkommenssteuer zahlen müssen. Das sind Einkünfte aus

- selbständiger Arbeit

- nichtselbständiger Arbeit

- Gewerbebetrieben

- Land- und Forstwirtschaft

- Kapitalvermögen

- Vermietung und Verpachtung

- sowie sonstige im Einkommensteuergesetz genannte Einkünfte, zum Beispiel Renten.

Auf manche Einnahmen müssen Sie keine Einkommenssteuer zahlen. Dazu zählen unter anderem das Elterngeld, Arbeitslosengeld, BAföG oder Stipendien. Gleiches gilt, wenn Sie einen Mini-Job haben oder Ihr Einkommen unter dem sogenannten Grundfreibetrag liegt. Der Grundfreibetrag wird jedes Jahr neu angepasst und liegt aktuell bei 10.908 Euro (Stand: 2023). Liegt Ihr Einkommen unter diesem Betrag, müssen Sie keine Einkommenssteuer bezahlen. Ansonsten gilt aber: Jeder, der in Deutschland einen Wohnsitz hat und Geld verdient, muss Einkommenssteuer zahlen.

Bitte beachten Sie: Wenn Sie in Deutschland angemeldet sind, müssen Sie all Ihre Einkünfte in Deutschland versteuern – darunter können auch solche fallen, die Sie im Ausland erwirtschaftet haben. Damit Sie nicht doppelt Steuern zahlen müssen, gibt es so genannte Doppelbesteuerungsabkommen. Über diese können Sie sich auf der Website des Bundesfinanzministeriums auf Deutsch informieren.

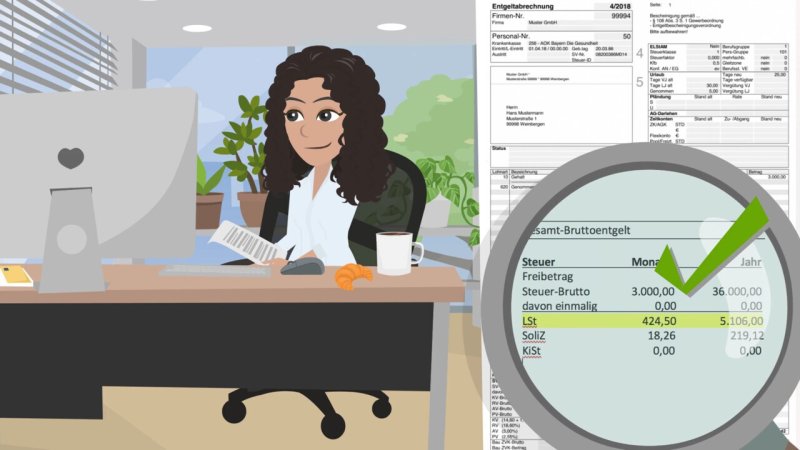

Die Lohnsteuer ist eine besondere Form der Einkommenssteuer. Sind Sie Arbeitnehmer*in, zahlen Sie Lohnsteuer. Das besondere an der Lohnsteuer ist ihre Erhebungsform, denn sie wird automatisch durch Ihren Arbeitgeber von Ihrem Gehalt abgezogen und an das zuständige Finanzamt überwiesen. Dabei werden Steuerfreibeträge und Ihr Familienstand durch die verschiedenen Steuerklassen direkt mitberücksichtigt. Je nachdem, ob Sie verheiratet, ledig, verwitwet oder alleinerziehend sind, zahlen Sie unterschiedlich hohe Steuern. Mehr dazu erfahren Sie in unserem Kapitel „Steuererklärung“.

Wer als Angestellte*r arbeitet, wird in Lohnsteuerklassen eingestuft. Die Steuerklassen helfen Ihrem Arbeitgeber dabei, Ihre Lohnsteuer zu berechnen. Von der Einteilung in eine Steuerklasse hängt ab, wie viel Geld Sie monatlich netto ausgezahlt bekommen und wie viel Geld direkt an das Finanzamt geht. Insgesamt gibt es sechs Steuerklassen. Das Finanzamt teilt Sie einer Steuerklasse zu.

Welcher Steuerklasse Sie zugeordnet werden, hängt von verschiedenen Faktoren ab:

- Steuerklasse I: Sie gilt für Alleinstehende. Darunter fallen also alle Arbeitnehmer*innen, die ledig oder geschieden sind, die getrennt leben oder verwitwet (Ausnahme s. Steuerklasse III) sind.

- Steuerklasse II: In diese Klasse werden Alleinerziehende eingeordnet, wenn sie mit Ihrem Kind gemeinsam in einer Wohnung leben, unverheiratet sind, ihnen der Kinderfreibetrag oder Kindergeld zusteht und sie nicht in einer so genannten Haushaltsgemeinschaft mit einem anderen Erwachsenen leben. In Steuerklasse II kommen Sie nur, wenn Sie schon im Vorjahr in diese Steuerklasse einsortiert waren. Wenn nicht, müssen Sie diese Steuerklasse beim Finanzamt mit dem Formular „Antrag auf Lohnsteuer-Ermäßigung“ beantragen.

- Steuerklasse III: Sie gilt für Verwitwete (im Jahr des Todes und im Folgejahr). Verheiratete Paare wählen diese Steuerklasse, wenn der oder die Partner*in nicht arbeitet oder deutlich weniger verdient. Der*die Partner*in wird dann automatisch in Steuerklasse V eingeordnet.

- Steuerklasse IV: Standard-Steuerklasse für Verheiratete/gleichgeschlechtliche Lebensgemeinschaften. Heiraten Sie, werde Sie automatisch Steuerklasse IV zugeteilt. Sie lohnt sich, wenn Ehe- oder Lebenspartner*innen ungefähr gleich viel verdienen.

- Steuerklasse V: Wenn bei verheirateten Paaren die*der besser verdienende Partner*in in Steuerklasse III eingeordnet ist, wird die*der weniger verdienende Partner*in in Steuerklasse V eingestuft.

- Steuerklasse VI: Haben Sie neben Ihrem Job weitere Nebenjobs, werden Sie dieser Steuerklasse zugeteilt.

Ändern sich Ihre Lebensumstände, ändert sich unter Umständen auch die Steuerklasse. Die Steuerklasse wird angepasst, wenn Sie sich von Ihrer*m Ehepartner*in trennen oder sich scheiden lassen, wenn Ihr*e Ehepartner*in stirbt, wenn Sie alleinerziehend ein Kind bekommen, wenn Sie neben Ihrem Hauptberuf einen Nebenjob annehmen und wenn Sie heiraten.

Sind Sie verheiratet, gilt für Sie eine Besonderheit. In diesem Fall dürfen Sie zwischen den Steuerklassen wählen und können dadurch Steuern sparen. Das kann sich zum Beispiel lohnen, wenn ein Partner deutlich mehr verdient als der andere. Welche Kombinationen sich für Sie lohnen können, können Ihnen Steuerberater*innen oder ein Lohnsteuerhilfeverein sagen. Einen ersten Überblick und einen Steuerklassenrechner finden Sie auf der Website des Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e.V.. Das Formular „Antrag auf Steuerklassenwechsel bei Ehegatten/Lebenspartnern“ für einen Wechsel Ihrer Steuerklasse finden Sie online. Sie müssen den Antrag ausfüllen und beim Finanzamt abgeben. Beachten Sie, dass Sie die Steuerklasse in der Regel nur einmal im Jahr wechseln können – spätestens bis zum 30. November.

Bitte beachten Sie: Selbstständige bezahlen keine Lohn-, sondern Einkommenssteuer. Sie werden deshalb auch nicht in Lohnsteuerklassen eingeteilt. Sind Sie selbstständig, können die Steuerklassen allerdings relevant für Sie werden, wenn Ihr*e Ehepartne*in als Angestellte*r arbeitet.

Mit der Umsatzsteuer sind wir alle schon in Kontakt gekommen, egal ob beim Einkaufen, im Frisörsalon oder beim Kauf einer Fahrkarte in der Bahn. Sie ist eine der wichtigsten Einnahmequellen für den Staat. Der Grundgedanke hinter dieser Steuer ist, dass alle Waren und Dienstleistungen, die verkauft werden, besteuert werden. Im normalen Sprachgebrauch wird die Umsatzsteuer auch Mehrwertsteuer genannt. Sie beträgt 19% (7% ermäßigt) und wird direkt auf den Preis des Produkts oder der Dienstleitung draufgeschlagen und vom Kunden mitgezahlt. In den meisten Fällen bekommen wir deshalb gar nicht mit, dass wir Umsatzsteuer gezahlt haben. Es ist zwar das Unternehmen, das die Umsatzsteuer einbehält und an das Finanzamt weiterleitet. Zahlen muss aber der Konsument.

Bitte beachten Sie: Als Selbstständiger müssen Sie Ihre Umsatzsteuer in der Regel jeweils zum 10. eines Monats beim Finanzamt voranmelden. Darüber können Sie sich in unseren Kapiteln „Existenzgründung als Freiberufler*in“ und „Existenzgründung als Gewerbetreibende*r“ informieren.

Die Körperschaftssteuer wird für Sie relevant, wenn Sie ein Unternehmen gründen und als Rechtsform eine Kapitalgesellschaft wählen. Kapitalgesellschaften – zum Beispiel Aktienunternehmen oder eine GmbH – sind juristische Personen und zahlen keine Einkommenssteuer, sondern die Körperschaftssteuer. Einfach erklärt ist die Körperschaftssteuer also die Einkommenssteuer für juristische Personen. Grundlage für die Körperschaftssteuer ist das Einkommen, das das Unternehmen als juristische Person in einem Kalenderjahr erwirtschaftet hat. Mehr dazu erfahren Sie in unserem Kapitel „Existenzgründung als Gewerbetreibende*r“.

Wenn Sie ein Gewerbe angemeldet haben, müssen Sie in der Regel Gewerbesteuer zahlen. Insofern ist die Gewerbesteuer wichtig für viele Selbstständige. Eine Ausnahme gilt nur für Freiberufler, also zum Beispiel Anwälte, Ärzte, Journalisten, Grafiker und Künstler. Wer als Freiberufler arbeitet, muss keine Gewerbesteuer zahlen. Die Gewerbesteuer ist die wichtigste Einnahmequelle für die Kommunen. Sie ist eine Art Gegenleistung, die Unternehmen an die Kommunen dafür zahlen, dass die Kommunen zum Beispiel Straßen bauen oder reparieren, Parkplätze schaffen, also Infrastruktur zur Verfügung stellen, von der die Unternehmen profitieren. Mehr dazu finden Sie in unserem Kapitel „Existenzgründung als Gewerbetreibende*r“.

Die Kirchensteuer ist eine Abgabe, die verschiedene Religionsgemeinschaften von ihren Mitgliedern einziehen. Für die großen christlichen Kirchen in Deutschland ist sie die Haupteinnahmequelle. Kirchensteuer müssen Sie bezahlen, wenn Sie Mitglied einer Religionsgemeinschaft sind, die die Kirchensteuer erheben darf und Sie Ihren Wohnsitz in Deutschland haben. Ihre Staatsangehörigkeit spielt dabei keine Rolle.

Bedingung dafür, dass eine Glaubensgemeinschaft Kirchensteuer erheben darf, ist ihr Status als „Körperschaft des öffentlichen Rechts“. Diesen besonderen Status haben nicht nur die katholische und evangelische Kirche, sondern auch viele andere Religions- und Weltanschauungsgemeinschaften, zum Beispiel Freikirchen, jüdische Gemeinden, die Zeugen Jehovas, die Heilsarmee oder orthodoxe Kirchen.

Manche der berechtigten Kirchen oder Religionsgemeinschaften erheben die Kirchensteuer selbst oder erheben gar keine Kirchensteuer. In allen anderen Fällen kümmert sich das Finanzamt um die Kirchensteuer. In Bayern und Baden-Württemberg liegt die Kirchensteuer bei acht Prozent, in allen anderen Bundesländern bei neun Prozent der Jahreseinkommenssteuer.

Leben sie für einige Zeit im Ausland und geben Ihren Wohnsitz in Deutschland auf, müssen Sie keine Kirchensteuer mehr bezahlen. Bleiben Sie jedoch in Deutschland mit Ihrem Wohnsitz gemeldet, besteht Ihre Kirchensteuerpflicht weiter. Wenn Sie aus Ihrer Religionsgemeinschaft austreten oder weniger als 10.908 Euro im Jahr verdienen, müssen Sie keine Kirchensteuer mehr zahlen.

Sie können die Kirchensteuer übrigens als Sonderausgabe von der Steuer absetzen.

Die Kirchensteuer erheben dürfen Glaubensgemeinschaften, die von einem Bundesland als „Körperschaft des öffentlichen Rechts“ anerkannt sind. Mittlerweile trifft das auch auf einige muslimische Gemeinden in Deutschland zu. Sie verlangen allerdings keine Kirchensteuer von ihren Gläubigen. Andere muslimische Gemeinden haben diesen Status nicht und dürfen aus diesem Grund keine Kirchensteuer erheben. Deshalb müssen Muslime keine Kirchensteuer bezahlen.

Wollen Sie Waren aus Deutschland exportieren oder aus dem Ausland einführen, kommen Sie in Kontakt mit Zollämtern und -behörden. Bevor Sie Waren im- oder exportieren, sollten Sie sich genau darüber informieren, welche Beschränkungen gelten und welche Steuern Sie auf die von Ihnen gehandelten Produkte zahlen müssen. Hilfreiche Informationen dazu finden Sie auf der Website www.amtlich-einfach.de der Bundesregierung. Welche Anforderungen für Sie gelten, hängt davon ab, mit welchen Waren Sie handeln und mit welchen Ländern Sie Handel treiben: Nicht-EU-Staaten oder EU-Mitgliedsstaaten.

- Grundsätzlich ist der Warenverkehr, also das Im- und Exportieren von Waren innerhalb der Europäischen Union frei. Bestimmte Waren, wie zum Beispiel Pflanzen, Antiquitäten, Waffen, Chemikalien oder Medikamente unterliegen aber strengen Regeln, über die Sie sich beim Zoll informieren müssen. Außerdem müssen Sie die steuerlichen Regelungen beachten, wie zum Beispiel die Beantragung einer Umsatzsteueridentifikationsnummer und der Umsatzsteuervoranmeldung beim Finanzamt. Mehr dazu erfahren Sie auf zoll.de und unter Import / Export.

- Wollen Sie Waren aus einem Nicht-EU-Land im- oder exportieren, müssen Sie mit dem Zoll in Kontakt treten und eine so genannte EORI-Nummer beantragen. Mit welchen Behörden Sie außerdem in Kontakt treten müssen, hängt davon ab, mit welchen Waren Sie handeln möchten und woher diese stammen. Sie sollten sich beim Zoll, den Industrie- und Handelskammern oder den Handwerkskammern darüber informieren, welche Regeln gelten und welche Beschränkungen es gibt. Auch hier gilt: zum Beispiel Waffen, Munition, einige Chemikalien und Medikamente können nicht einfach so nach Deutschland eingeführt werden. Wer bestimmte Waren wie Waffen oder Betäubungsmittel aus Deutschland exportieren möchte, braucht eine Ausfuhrgenehmigung.

Sie müssen darauf achten, dass Sie Ihre Steuern bezahlen und Ihre Einkünfte ordnungsgemäß beim Finanzamt anmelden. Mehr dazu finden Sie in unseren Kapiteln „Steuererklärung“, „Existenzgründung als Freiberufler*in“ und „Existenzgründung als Gewerbetreibende*r“. Steuerhinterziehung ist kein Kavaliersdelikt, sondern eine Straftat. Steuersündern drohen Geldstrafen und in schweren Fällen Freiheitsstrafen von bis zu 10 Jahren.

Hier finden Sie einen ausführlichen Überblick zu allen Steuerarten vom Bundesfinanzministerium.

Hier finden Sie viele Informationen rund um das Thema Steuern vom Verein "Vereinigte Lohnsteuerhilfe".

Auf make it in Germany finden Sie Informationen zur deutschen Einkommenssteuer.